Чжи Со Ён: Яркая Звезда Южнокорейского Кино и Опыт Материнства

Чжи Со Ен, известная актриса из Южной Кореи, продолжает вдохновлять своих поклонников не только своими актерскими работами, но и своей личной жизнью. Родившаяся в городе Тэгу, Чжи Со Ён выросла…

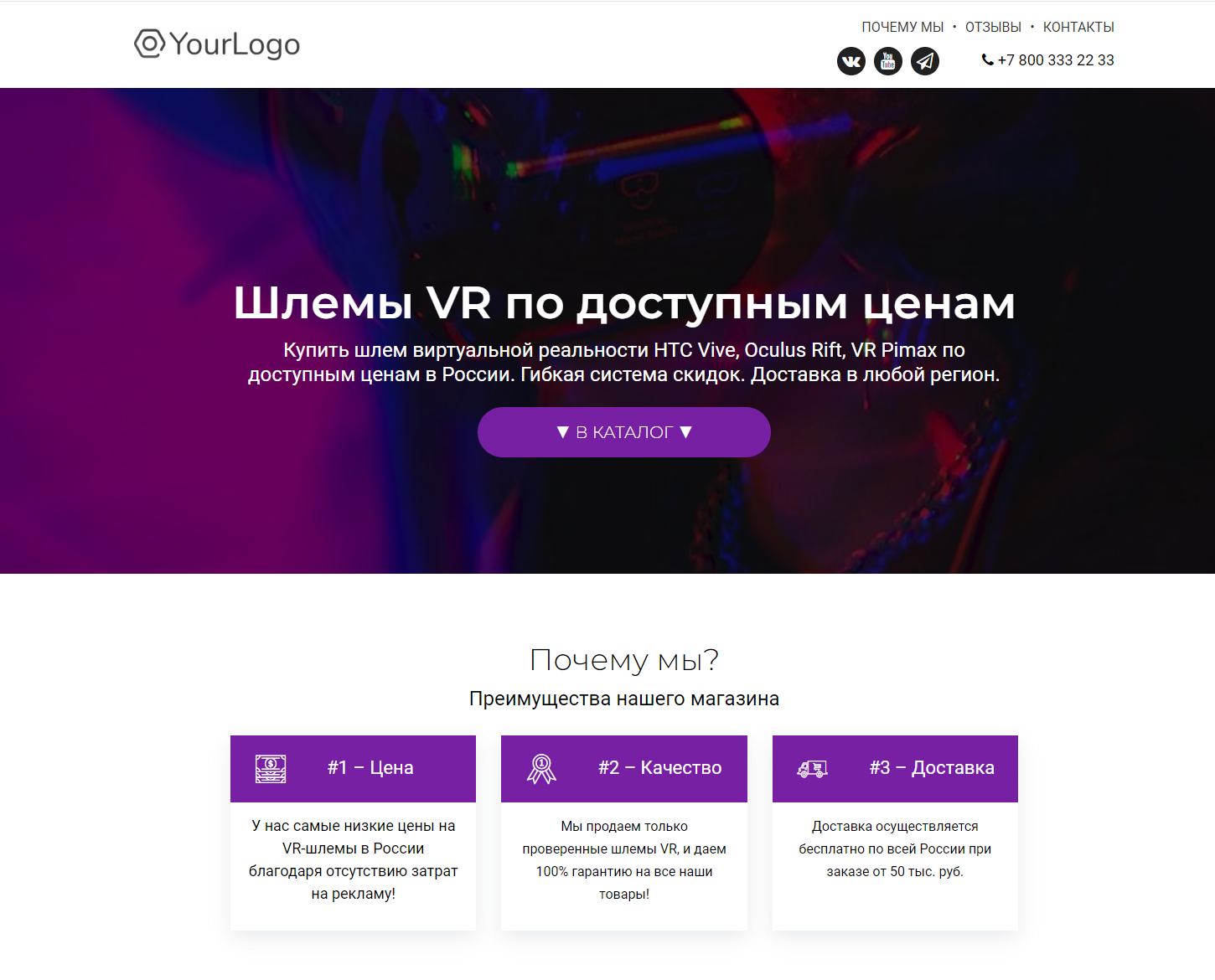

Готовый шаблон сайта о играх: секрет успешного гейминг-проекта

1. Значение качественного шаблона сайта о играх для привлечения аудитории Качественный шаблон сайта о играх играет важную роль в привлечении аудитории и создании удобного и привлекательного интернет-пространства для геймеров. Эстетика,…

Закон второй термодинамики — введение в основные принципы и практическое применение

Закон второй термодинамики – один из важнейших законов физики, определяющий направление физических процессов и ограничивающий эффективность работы различных систем. Однако, прежде чем рассмотреть этот закон более подробно, необходимо осознать значения…

Принудительная эвакуация населения — законодательство и правовые аспекты

Принудительная эвакуация населения – это мера, которая может быть применена государством в случае угрозы жизни и здоровью граждан. Она осуществляется с целью предотвращения или минимизации возможных последствий стихийных бедствий, чрезвычайных…

Как происходит наследство по закону после смерти? Руководство для наследников

Смерть человека — это не только огромная утрата для близких, но и начало процесса, который называется наследованием. Наследникам приходится столкнуться с огромным количеством вопросов и формальностей в такой трудный момент.…

Ограничение доступа к персональным данным и мера защиты — рассмотрение законодательства и методов обезопаситься в Беларуси

В нашей современной информационной эпохе вопрос защиты персональных данных становится все более актуальным. Вероятно, каждый из нас хотя бы раз сталкивался с ситуацией, когда его личная информация попала не в…

Учитель в законе серия 23 — самые запоминающиеся моменты из нового эпизода

Учитель в законе – это популярный телесериал, который не перестает удивлять зрителей своей непредсказуемостью и захватывающим сюжетом. В серии 23 произошло множество событий, оставивших яркий след в памяти зрителей. Одним…

Смотреть сериал Училки в законе 2 сезон 3 серия онлайн бесплатно

Училки в законе 2 сезон 3 серия – захватывающий и неординарный сериал, который обязательно понравится всем любителям качественного телевидения. Сюжет сериала увлекает с первых минут и заставляет зрителя находиться на…

Роль прокурора по надзору в исправительных учреждениях — функции, обязанности и важность его задач для обеспечения законности и правопорядка

Исправительные учреждения – это особые учреждения, созданные государством с целью детенционного содержания и реабилитации осужденных. Поддержание порядка и соблюдение прав осужденных – это одна из главных задач таких учреждений. Чтобы…

Где смотреть 5 сезон сериала По законам военного времени онлайн — лучшие интернет-площадки для просмотра новых эпизодов

Сериал «По законам военного времени» стал настоящим хитом, завоевав популярность у миллионов зрителей по всему миру. Этот захватывающий драматический сериал рассказывает историю группы военных, которые вынуждены противостоять не только внешней…